专题:巴菲特2025股东信重磅来袭

来源:投资有道

2月22日,巴菲特每年经典必读的《致股东信》准时上线。

今年是巴菲特执掌伯克希尔的第60个年头,

在《股东信》的开头,巴菲特一如既往地介绍了2024年盈利情况,并且在股东信的末页,附上了伯克希尔股票的美股市值涨幅。

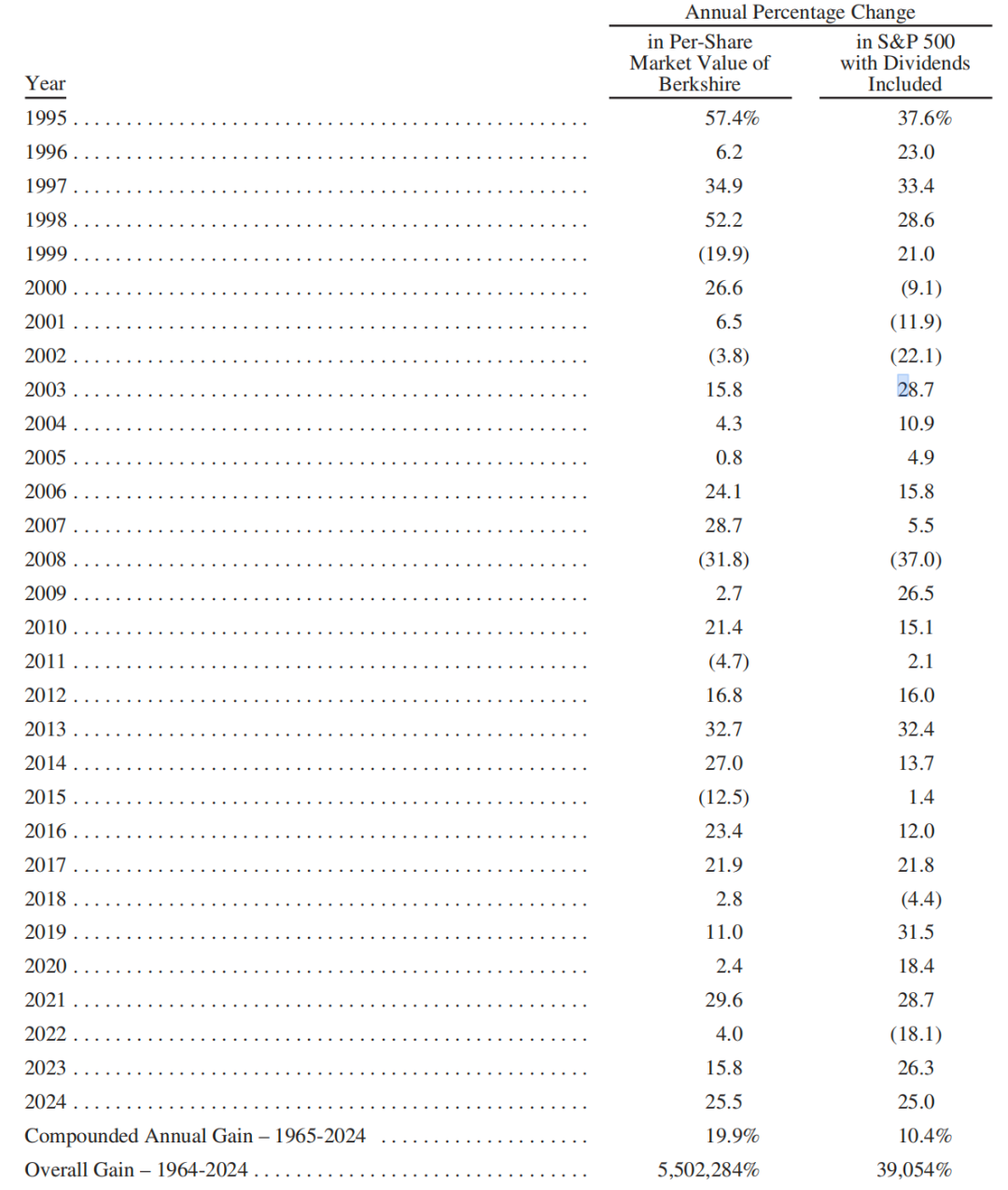

2024年,伯克希尔每股市值上涨25.5%,同期标普500的涨幅为25.0%。

在1965年至2024年的60年间,伯克希尔每股市值的年均复合增长率为19.9%,远超同期标普500指数的10.4%。

从在1964到2024年间,伯克希尔的整体收益高达5.5万多倍!

正如巴菲特在《股东信》中所说,“最初,再是微不足道的投资,但随时间复利增长,终成庞然之力——这体现了持续储蓄文化与长期复利魔法的结合。”

在静译《股东信》基础上,投资报(liulishhidian)归纳并点评其中要点:

1、《股东信》披露了伯克希尔·哈撒韦公司在2024年令人瞩目的成绩:

营业利润达474亿美元,同比增长26.9%,主要得益于保险业务和投资收益的大幅增长。

缴纳税收268亿美元,创美国企业历史纪录,占全美企业税总额的5%,累计向美国财政部缴纳的所得税已超过1010亿美元;

浮存金规模突破1710亿美元,保险业务的“先收保费、后付赔款”模式持续为投资提供弹药。

日本投资组合市值达235亿美元,总持仓成本仅为138亿美元。

2、在日本借钱投资几近翻倍收益,

享受极低利率红利,并将继续增持

伯克希尔是在2019年7月,首次买入日本五家公司的股票。

老巴语,当时我们仅仅审视了它们的财务报表,便对其股价之低廉感到震惊。

陆续买入后人总持仓成本为138亿美元,而目前日本投资组合的市值已达235亿美元,收益相当可观,特别是对如此大体量的资金而言。

更能体现老巴投资手法和眼光的是,

他在日本采取的发债募钱,以极低成本借来资金进行投资,相当于空手套白狼。

伯克希尔有大量日元借款,均为固定利率;

日元债在2025年内的成本仅为1.35亿美元,而同期在日本投资预计产生的股息收入却有8.12亿美元。

巴菲特表示,伯克希尔对这五家公司的持股是超长期投资;

最初,伯克希尔与五大商社约定,最高持有不超过其10%的股份,但随着接近这一上限,五家企业同意适度放宽限制。

未来,伯克希尔对这五家的持股比例将逐步小幅上升。

而且老巴还预计,格雷格及其继任者将长期持有这些日本资产。

未来,伯克希尔也会继续探索与这五家企业更为深化合作的方式。

3、巴菲特对外界“过高现金头寸”的疑虑给出了回应。

2024年以来,尤其是减持苹果后,外界多有对巴菲特囤积越来越多现金而多有评论。

而巴菲特在《股东信》中明确回应,伯克希尔大部分资金仍配置于股权类资产,这种偏好永远不会改变——

伯克希尔永远不会优先持有现金等价物,而会选择优质企业的股权,无论是全资控股还是部分持股。

对于美元货币贬值的疑虑,

巴菲特同样表示,在这种情况下,债券或许无法抵御风险,但优质的企业永远有其价值。

4、是买下一家企业全部股权,还是持有一部分股票,各有利弊。

在老巴的投资中,两者皆有,两种方式各有利弊。

老巴说,他对这两类投资并无偏好,采取哪种投资主要取决于如何最优配置资金。

多数时候,难觅良机,但极少数时刻,会涌现大量机会。

对于市场上流通的股票来说,如果他犯了错误,那么调整方向会更容易。

但必须强调的是,伯克希尔当前的规模削弱了这一宝贵的选择权——我们无法灵活地进出市场。

有时候,对于一项投资建仓或者清仓,需要一年甚至更长的时间。

此外,对于持有少数股权的公司来说,

我们既无法在必要时更换管理层,也无法在其决策不利时控制资金的流向。

而对于控股企业,我们可以主导这些决策,但在纠正投资的错误时,灵活性却大打折扣。

5、今年5月3日相聚奥马哈,但巴菲特的问答时间将大幅缩短

今年,股东大会将照常举行,但会议议程略有调整。

让人惋惜的是,今年取消正式会议开始前的电影环节,这是去现场参会人员的一大损失。

每年电影环节放映的,是巴菲特和芒格会亲身参与拍摄的一部诙谐短片,笑点不断,还集合了伯克希尔旗下各大品牌商品的精彩广告;是每年股东大会大家翘首以待的一个环节。

本次会议将提早至8点开始,巴菲特仅参与10:30中场休息前的开场与问答环节。

同时,在现场伯克希尔将推出《伯克希尔哈撒韦60年》纪念版,其中将收录查理·芒格鲜为人知的照片、语录和故事。

20本巴菲特签名版将进行义卖,善款捐赠给予奥马哈流浪者救助机构。

以下为致股东信全文:

2024年,

营业利润达474亿美元

2024年,伯克希尔的表现超出了我的预期,尽管在我们189家运营企业中,有 53%的企业收益出现下滑。

但由于美国国债收益率提高,且我们大幅增持了这些高流动性的短期证券,我们的投资收益实现了大幅增长,这对我们来说帮助很大。

我们的保险业务收益也实现了大幅增长,其中 GEICO 的表现最为突出。

在五年时间里,托德·库姆斯(Todd Combs)对 GEICO 进行了重大改革,提高了运营效率,使承保业务与时俱进。

GEICO 一直是我们长期持有的“瑰宝”,只是需要重新打磨,而托德一直在不辞辛劳地完成这项工作。

虽然“打磨”尚未全部完成,但 2024 年取得的进展已然十分显著。

总体而言,2024 年,财产意外保险的定价有所提高,这反映了对流风暴造成的损失大幅增加,或许,气候变化已然来临。

不过,2024 年并未发生“灾难性”事件。

但总有一天——甚至随时,都可能出现令人震惊的保险损失,而且无法保证每年只会发生一次。

财险业务对伯克希尔至关重要,后续的信件中,我们会对此展开进一步讨论。

伯克希尔的铁路和公用事业业务,是我们除保险业务外最大的两项,其总收益有所改善。不过,这两项业务仍有很大的提升空间。

* * * * * * * * * * * *

总而言之,2024 年,我们的营业利润达到了 474 亿美元。

我们经常——有些读者可能会抱怨过于频繁——强调这一指标,而非第K - 68 报告中按照通用会计准则(GAAP)规定的收益。

我们的这一指标,不包含持有股票和债券的资本利得和损失,无论其是否兑现。

从长期来看,我们认为收益很可能占优——不然我们为什么要购买这些证券呢?——尽管每年数据会大幅波动,且难以预测。

我们进行这类投资时的投资期限几乎都远超一年,很多时候,我们的投资决策会考虑几十年的时间跨度。

这些长期投资,有时会为我们带来丰厚的回报。

以下是我们对 2023 - 2024 年收益的详细分析。

所有计算均扣除了折旧、摊销和所得税。

息税折旧摊销前利润(EBITDA),这个深受华尔街喜爱,但存在缺陷的指标,并不适合我们。

注:* 包括伯克希尔持股比例在20%-50%之间的企业,如卡夫亨氏、西方石油和 Berkadia。

** 包括 2024 年约 11 亿美元和 2023 年约 2.11 亿美元的外汇收益,这些收益来自我们的非美元债。

惊!惊!

一项重要的美国纪录被打破

六十年前,现在的管理层接管了伯克希尔。

这是一个错误——是我的错误——这个错误困扰了我们二十年。

我得强调,查理当时立刻就察觉到了我这个明显的错误:

尽管当时我收购伯克希尔的价格看似便宜,但从其业务来说——一家位于美国北部的大型纺织企业——已走向衰落。

美国财政部早在那时就已悄然收到伯克希尔“命运”的警示。

1965 年,公司所得税一分未缴,而这种情况在公司已持续了近十年。

这种行为在初创公司尚可理解,但对一家美国工业的老牌企业而言,却无疑是警示信号。

在当时,伯克希尔正走向末路。

六十年后,想象一下财政部的惊讶吧:

这家仍以“伯克希尔·哈撒韦“之名运营的公司,缴纳的企业所得税,竟超过了美国政府从任何企业——包括市值万亿的美国科技巨头——收到的金额。

准确地说,伯克希尔去年向国税局(IRS)分四次支付了总计268亿美元的税款,约占全美企业税总额的5%。

此外,我们还向44个州和外国政府缴纳了可观的税款。

实现这一破纪录的缴税的关键因素在于:

1965-2024年间,伯克希尔股东仅收到过一次现金分红。

1967年1月3日,我们派发了唯一一笔分红——总计101755美元,合每股A类股10美分(我已记不清当初为什么向董事会提议此举,如今看来恍如噩梦)。

六十年来,股东们始终支持利润再投资,这使得公司应税收入持续增长。

如今,伯克希尔累计向美国财政部缴纳的所得税已超过1010亿美元……且仍在增加。

* * * * * * * * * * * *

这么大的数字看起来并不直观,我们来具象化一下去年缴纳的268亿美元:

如果伯克希尔在2024年每隔20分钟向财政部汇款100万美元——2024年是个闰年,算366天——到年底,我们还倒欠财政部一笔。

事实上,财政部要到次年1月才会通知我们,“可以休息休息了,睡个觉,准备2025年的税款吧“。

资金的去向

伯克希尔的股权投资分为两类:

第一类,是控股企业,持股≥80%,通常为100%。

我们持有的这189家子公司,与市场上流通的普通股或有些许相似之处,但绝非完全相同。

其总价值达数千亿美元,包含少数的“瑰宝”、许多“尚可”的企业,以及一些令人失望的落后业务。

我们持有的企业中没有太拖后腿的,但的确有一些公司,我们本不该收购。

第二类,是参股企业。

我们持有约十几家规模超大、且盈利能力极强的企业的少数股权,比如苹果、美国运通、可口可乐、穆迪等。

这些企业通常具有极高的有形资产回报率。

截至年末,我们的这部分股票估值达到了2720亿美元。

显然,真正杰出的企业极少会被整体出售,

但这些“瑰宝”的零散份额可以在华尔街的每周一到周五进行交易,且偶尔能以折价购得。

我们对这两类投资并无偏好,采取哪种投资主要选择取决于如何最优配置资金。

多数时候,难觅良机,但极少数时刻,会涌现大量机会。

格雷格已生动地展现了他在此类时刻的行动力,一如查理当年。

对于市场上流通的股票来说,如果我犯了错误,那么调整方向会更容易。

但必须强调的是,伯克希尔当前的规模削弱了这一宝贵的选择权——我们无法灵活地进出市场。

有时候,对于一项投资建仓或者清仓,需要一年甚至更长的时间。

此外,对于我们持有少数股权的公司来说,

我们既无法在必要时更换管理层,也无法在其决策不利时控制资金的流向。

而对于控股企业,我们可以主导这些决策,但在纠正投资的错误时,灵活性却大打折扣。

实际上,伯克希尔几乎从不出售控股企业,除非我们面临着自认为无法解决的长久性问题。

这种坚持也带来了某种补偿——有些企业主会因我们坚定的态度而选择伯克希尔。

有时候,这能成为我们的显著优势。

* * * * * * * * * * * *

尽管某些评论称,伯克希尔当前持有异常高额的现金,但大部分资金仍配置于股权资产。

这种偏好不会改变。

虽然我们可流通的股票持仓,从3540亿美元下降到了2720亿美元,但非上市控股股权的价值是有所增长的,且仍远高于可流通组合的价值。

伯克希尔的股东可以确信一点,那就是我们将永远把大部分资金配置于股权类资产——主要是美国企业的股票,虽然其中许多企业拥有重要的国际业务。

伯克希尔永远不会优先持有现金等价物,而会选择优质企业的股票,无论是全资控股还是部分持股。

如果财政政策失当,那么纸币的价值或许可能蒸发。

在某些国家,这种鲁莽的行为屡见不鲜,而美国短暂的历史中,也曾濒临险境。

在这种情况下,固定收益的债券无法抵御货币失控的风险。

然而,只要企业,或者具备才能的个人,提供的商品或服务仍为国民所需,那么他们通常能够找到应对货币动荡的方法。

个人的技能也是如此。

由于缺乏运动天赋,也没有美妙的歌喉,在医疗、法律等技能上一窍不通,我这辈子不得不靠股票投资吃饭。

实际上,我所始终仰仗的,无非是美国企业的成功。

而在今后,我将继续遵循此道。

* * * * * * * * * * * *

无论如何,公民以明智——最好是富有想象力——的方式配置储蓄资金,是推动社会所需商品和服务持续增长的关键。

这种体系被称为资本主义。

它可能存在某些缺陷,或者遭到了滥用——某些方面比以往更严重——但它创造的奇迹也远非其他经济体系可比。

美国就是最佳例证。

建国仅235年,其进步之巨,连1789年最乐观的制宪者亦无法想象——当时宪法刚刚通过,这个国家的能量正蓄势待发。

诚然,美国在建国初期曾依赖外资补充本国储蓄。

但与此同时,我们也需要大量美国人持续储蓄,并且,需要这些储蓄者和其他国民明智地配置由此而形成的资本。

若美国将全部产出用于消费,那么国家发展必将原地踏步。

这一进程并非始终美好——我们的国家永远不乏骗子与投机者,他们伺机掠夺轻信者的储蓄。

但即便存在至今仍猖獗的此类恶行,并且大量资本因残酷的竞争或颠覆性的创新而折戟沉沙,美国储蓄仍创造了远超殖民者曾梦想的产出规模与质量。

从区区400万人口起步,历经早期惨烈的内战,美国在宇宙的一瞬中改变了世界。

* * * * * * * * * * * *

伯克希尔股东以微小的方式参与了这一美国奇迹,即放弃分红,选择再投资,而非消费。

最初,再是微不足道的投资,但随时间复利增长,终成庞然之力——这体现了持续储蓄文化与长期复利魔法的结合。

如今,伯克希尔的业务触达美国每个角落,且远未止步。

企业可能因多种原因消亡,但不似人类的命运——终会因衰老而陨落。

今天的伯克希尔比1965年时更年轻。

然而,正如查理与我始终承认的,伯克希尔之所以成为如今的伯克希尔,是因为美国。

但反之,即便伯克希尔从未存在,美国仍会是今日之美国。

* * * * * * * * * * * *

所以,谢谢你,山姆大叔(即美国的绰号和拟人化形象)。

你在伯克希尔的“侄子侄女们“希望未来缴纳比2024年更多的税款。

请明智地使用他们——关照那些不幸者(他们并无过错却抽中了人生的下下签),他们应该有更好的生活。

也不要忘记,我们需要你来维护货币的稳定——这需要你既智慧,且警惕。

财产意外保险

财产意外保险仍是伯克希尔的核心业务,这样的商业模式在巨头企业中极为罕见。

通常,企业需要先承担人力、材料、库存、厂房设备等成本——或与销售同步发生。

因此,CEO在售前便清楚产品成本。

如果售价低于成本,管理者会很快地意识到问题——现金流失血不容忽视。

在承保财产意外保险时,我们会预先收取保费,但产品的真实成本往往在多年后才会显现——

有时,“真相时刻“会延迟30年,甚至更久。

(我们现在仍在为50多年前的石棉风险敞口而支付巨额的赔款。)

这种商业模式的优势在于,财险公司能在产生大部分费用前获得现金;

但也存在风险,即当CEO和董事们意识到问题时,公司可能已亏损多年——甚至可能是巨额亏损。

某些险种能最小化这种错配,例如农业保险或者冰雹险,其损失可快速报告、评估和赔付。

但其他险种,比如医疗事故险或产品责任险,可能导致即便公司在破产边缘时,高管和股东仍浑然不觉。

对于“长尾”险种来说,财险公司可能多年,甚至数十年地,向所有者和监管机构报告虚高的利润。

如果CEO是乐观主义者,或者说骗子,这种会计处理将尤其危险——历史证明,这两类人都不少见。

近几十年来,这种”先收钱后赔付“的模式,使得伯克希尔能利用巨额浮存金进行大规模投资,同时,实现微薄但可持续的承保利润。

我们为“意外”预留了充足的拨备,目前这些拨备尚能覆盖风险。

面对不断攀升的损失,比如眼下肆虐的山火,我们不会退缩。

我们的职责是合理定价以吸收风险,并在意外发生时冷静承担后果。

同时,我们坚决抵制“荒谬”判决、恶意诉讼与欺诈行为。

在阿吉特的领导下,伯克希尔保险业务从一家默默无闻的奥马哈企业成长为全球巨头,以风险偏好和至关重要的财务实力闻名。

此外,格雷格、董事们与我本人,在伯克希尔的个人投资远高于所获薪酬。

我们不使用期权或其他单边激励工具——如果股东亏损,我们也一同承受损失。

这种方式虽不保证预见性,但能强化管理人员审慎的态度。

* * * * * * * * * * * *

财产意外保险的增长,取决于经济风险的增加。

无风险——则无需保险。

回想135年前,世界尚无汽车、卡车或飞机。如今,仅美国就有3亿辆机动车,每日造成巨大的损失。

飓风、龙卷风和野火导致的财产损失规模庞大,且变得愈发不可预测。

为这类风险提供十年期保单是愚蠢的——甚至堪称疯狂,但我们认为,一年期承保总体可控。

如果我们改变了判断,我们将调整合同条款。

在我的一生中,车险业已普遍从一年期转为六个月期的保单。

此举虽然会减少浮存金,但提升了核保的理性。

* * * * * * * * * * * *

没有私营保险公司愿意承担伯克希尔能承受的风险规模。

这一优势有时至关重要,但我们也会在定价不足时收缩业务。

为维持市场份额而承保低价的保单,无异于企业自杀。

合理定价财产意外保险,是艺术与科学的结合,而绝非乐观主义者的游戏。

当年招募阿吉特的伯克希尔高管迈克·戈德堡(Mike Goldberg)说得好:“我们希望核保员每天工作时保持警觉,但别被吓呆了。”

* * * * * * * * * * * *

综合考量,我们热爱财险业务。

伯克希尔在财务和心理上都能从容应对极端损失,且无需依赖再保险公司——这赋予我们显著且持久的成本优势。

此外,我们拥有卓越的管理层,他们绝非乐观主义者,并且,擅长利用保险资金进行投资。

过去二十年,伯克希尔保险业务累计实现税后承保利润320亿美元,相当于每1美元保费收入税后净赚3.3美分。

浮存金从460亿增至1710亿美元。

未来,浮存金或温和增长,如果能保持理性承保(并且运气好一点)的话,甚至可能实现零成本。

伯克希尔

在日本投资的增长

我们对美国本土的专注投资中,有一个小而重要的例外,是持续增长的日本投资。

六年前,伯克希尔开始买入五家日本企业的股票——这些企业的运营模式与伯克希尔自身高度相似。

按字母顺序,分别为:伊藤忠商事(ITOCHU)、丸红(Marubeni)、三菱商事(Mitsubishi)、三井物产(Mitsui)和住友商事(Sumitomo)。

每家企业均控股大量公司,其中许多扎根日本,亦有遍布全球的子公司。

伯克希尔于2019年7月首次买入这五家公司的股票。

当时我们仅仅审视了它们的财务报表,便对其股价之低廉感到震惊。

随着时间推移,我们对这些企业的敬意与日俱增。

格雷格多次与其管理层会晤,我同样持续关注其发展。

我和格雷格都欣赏它们的资本配置、管理风格以及对投资者的尊重态度。

这五家企业会在适当时机增加股息,在合理范围内回购股票,且其高管的薪酬计划远不如美国的公司激进。

我们对这五家公司的持股是超长期投资,并且,我们将坚定支持其董事会。

最初,我们约定伯克希尔的持股比例不超过每家公司的10%,但随着接近这一上限,五家企业同意适度放宽限制。

未来你们会看到,伯克希尔对这五家的持股比例将逐步小幅上升。

截至年末,伯克希尔对这五家企业的总持仓成本为138亿美元,其市场价值为235亿美元。

与此同时,伯克希尔持续——但非按固定公式——增加日元计价的借款,均为固定利率,无浮动利率债券。

格雷格与我对未来汇率走势并无预判,因此,我们将保持近似汇率中性的持仓。

但按GAAP准则,我们需定期在财报中确认日元借款的汇兑损益——截至2024年末,因美元走强累计录得税后收益23亿美元,其中8.5亿美元产生于2024年。

我预计,格雷格及其继任者将长期持有这些日本资产。

未来,伯克希尔也会继续探索与这五家企业更为深化合作的方式。

对于当前日元对冲策略的财务表现,我们也十分满意。

截至撰写本篇股东信时,2025年,日本投资的预计股息收入约为8.12亿美元,而日元债务的利息成本仅1.35亿美元。

奥马哈年度股东大会

在此,我诚邀您于5月3日莅临奥马哈。

今年日程略有调整,但核心不变:解答疑问、结交朋友、带您领略奥马哈的热情。

这座城市期待您的到来。

一批志愿者将为您提供琳琅满目的伯克希尔产品,让您“钱包变轻,心情变亮”。

周五中午至下午5点,展区将开放销售可爱的Squishmallows玩偶、Fruit of the Loom内衣、Brooks跑鞋等商品。

今年仅售一本新书。

去年,我们推出了《穷查理宝典》,5000册仅在周六当日即售罄。

今年,我们将提供《伯克希尔·哈撒韦60年》。

2015年,负责年会事务的卡丽·索瓦(Carrie Sova)受我委托,创作一本轻松诙谐的伯克希尔历史。

她充分发挥创意,迅速完成了一本令我惊叹的书——内容精巧、设计独到。

卡丽后来离开伯克希尔组建家庭,现已是三个孩子的母亲。

每年夏天,伯克希尔员工会集体观看奥马哈风暴追逐者队(Omaha Storm Chasers)的棒球比赛(对手为3A级球队),并邀请几位前同事参与。

卡丽常携家人到场。

今年活动中,我冒昧请她操刀60周年纪念版,其中将收录查理鲜为人知的照片、语录与故事。

尽管要照顾三个幼子,卡丽当即应允。

今年我们将限量发售5000册新书,将于周五下午及周六早7点至下午4点开放购买。

卡丽拒绝为编纂新书收取任何报酬。

我提议,由她与我共同签名了20本特别版,向南奥马哈流浪者救助机构“Stephen Center”捐赠5000美元的股东进行义卖。

卡丽的祖父比尔·凯泽(Bill Kizer, Sr.)是我多年老友,凯泽家族数十年来一直支持该机构。

无论这20本书筹得多少善款,我都将等额追加。

* * * * * * * * * * * *

贝基·奎克(Becky Quick)将主持今年的周六新版会议。

她对伯克希尔了如指掌,常与管理层、投资者、股东乃至名人进行精彩对话。

她和CNBC团队不仅会向全球转播会议,还存档了大量伯克希尔的相关材料——这要归功于董事史蒂夫·伯克(Steve Burke)的提议。

今年取消电影环节,会议提前至早8点开始。

我将在简短致辞后直接进入问答环节,由贝基与观众交替提问。

格雷格和阿吉特将共同参与回答,上午10:30休息半小时。

11点复会后,仅格雷格留在台上。

会议于下午1点结束,但展区购物开放至4点。

尤其别错过周日早晨的Brooks晨跑(那时的我在补觉)。

* * * * * * * * * * * *

我聪明美丽的妹妹贝蒂(Bertie),也就是我去年股东信中提到的那位,将携两位同样美丽的女儿参会。

旁观者一致认为,我们家族的“美貌基因”仅传女不传男(泪)。

贝蒂现年91岁,我们每周日用老式电话闲聊,话题包括老年乐趣,与手杖的优劣等等。

我的手杖仅用于避免摔个“狗啃泥”,但贝蒂声称,她多了一项福利:拄拐女性可免遭男性搭讪。

贝蒂的解释是,男性自尊心作祟,不愿以拄拐老太太为目标。

我虽无证据反驳,但深表怀疑。

恳请与会者帮我观察贝蒂的手杖是否奏效。

我打赌,她仍会被男士们环绕——这一幕会让年长观众想起《乱世佳人》中斯嘉丽与她的追求者军团。

* * * * * * * * * * * *

伯克希尔董事与我无比期待您的到来。

相信,您将在这里享受一段美好的时光,结交新的朋友。

2025年2月22日

董事会主席沃伦·巴菲特

还没有评论,来说两句吧...