最近A股的关键词似乎又回归到“震荡”。

十月,上证指数一路涨涨落落,微跌了1.93%。海外宏观风险因素也在上升。国庆前后亢奋的市场情绪不见了,现在大家的避险需求又在上升。投资者的心态又聚焦到一个“稳”字上。

但现在求“稳”,又和二季度那会不太一样。在降息降准、存量房贷利率下调、创新型流动性工具推出等重要举措下,货币政策与财政政策共振发力,我国的经济周期有很大可能企稳回升,资本市场流动性得到改善,市场长期空间或许正在打开。

所以,目前的求“稳”更多是要追求“稳中有进”。

能满足这种需求的权益资产最好是那种具有一定的安全垫,同时波动相对较小,但长期收益又有跑赢大盘可能性的品种。

按照这些要求画像,一位“故人”的形象呼之欲出!正是近一年来被市场看重的红利资产。

红利或者说高股息策略虽然这两三个月的热点稍有下降,但长期来看,红利资产具备派息稳定、估值较低、波动性较大盘更小等特点,是追求相对低波权益投资的优选。

派息稳定可以构建资产组合的安全垫,筑牢稳中有进的“稳”。尤其是在无风险利率不断下调的当下,中证红利指数成分公司的股息率已经达到4.83%(数据来源:Wind,截至2024.10.20),无疑可以帮助投资者在震荡市场中更“拿得住”。

而且在今年的国九条中,也提出了“加大对分红优质公司的激励力度,多措并举推动提高股息率。增强分红稳定性、持续性和可预期性,推动一年多次分红、预分红、春节前分红。”可见在未来一段时期,那些具备稳定赚取现金流能力的上市公司,加大分红力度将是大概率的事情。

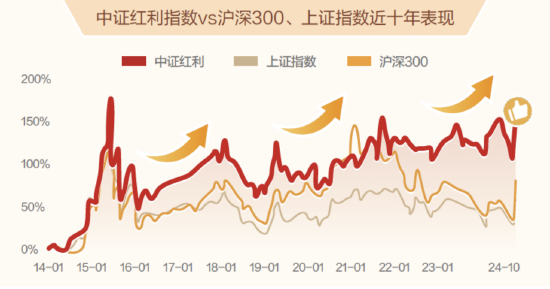

既要能“稳”也要能“进”,红利资产在长期收益上也有不错的表现。还是以中证红利指数为例,在过去十年的大多数时间里,它的表现要好于沪深300等核心宽基指数。

数据来源:Wind,2014.1.2-2024.10.20

在收益表现较好的同时,红利资产还展现出更明显的抗跌性。

具体来看,自2020年以来,中证红利指数在过往四个完整年度中最大回撤皆小于沪深300指数。在2023-2020年期间,中证红利最大回撤分别为 -13.04%、-16.26%、-15.43%、14.93%,同期上证指数最大回撤分别为-21.51%、 -28.98%、-18.19%、-16.08%,红利资产在波动行情中的持有体验无疑更佳。(数据来源:Wind,截止2023/12/31)

可以说,能攻能守的红利资产,仍是当下市场值得重点关注的品种,也是投资机构布局的重要领域,市场上可供选择的红利产品不在少数。

但据了解,近期有一只红利主题产品即将推出,却是这一领域相对较少的,运用量化策略开展投资布局的基金。

这只产品正是浦银安盛红利量化选股混合基金(A类:022488 ;C类:022489),即将于11月7日发售,它将主要投资于红利主题相关上市公司,并通过量化投资方法,在有效控制风险的前提下,力争实现基金资产的长期增值。

对于浦银安盛基金的量化策略,该公司指数与量化投资部总监孙晨进曾做过介绍,其优势是以人工智能技术赋能量化投资,运用多种AI模型来捕捉市场的超额收益。

孙晨进说,在AI技术赋能下,浦银安盛指数量化团队通过深入的市场研究和数据分析,开发出适应不同市场环境的投资策略,包括资产配置、择时、行业轮动、量化选股、事件驱动等,同一策略框架下坚持多模型的开发思路,比如行业轮动策略,既有截面行业轮动模型,也有时间序列行业择时模型。量化选股领域,不仅关注传统的多因子模型,拥有一个几百个因子的大型因子库,实时更新,实时评价。在孙晨进看来,这些因子被广泛研究并证明能够解释股票回报的长期趋势和异常表现。

风险提示:基金有风险,投资需谨慎。本资料中提供的意见与评述仅供参考,并不构成对所述证券的任何操作建议或推荐,依据本资料相关信息进行投资或行事所造成的一切后果自负。基金管理人承诺将本着诚信严谨的原则,勤勉尽责地管理基金资产,但并不保证基金一定盈利,也不保证最低收益,本资料中所有关于基金业绩之信息,均为过往业绩,不代表未来业绩的预示或预测。基金投资有风险,敬请投资者在投资基金前认真阅读《基金合同》、《招募说明书》等基金法律文件。如需购买相关基金产品,请您关注投资者适当性管理相关规定,提前做好风险测评,并根据您自身的风险承受能力购买与之相匹配的风险等级的基金产品。

还没有评论,来说两句吧...