来源:中国经济网

中国经济网北京1月13日讯 宜宾市商业银行股份有限公司(以下简称“宜宾银行”,02596.HK)今日在港交所上市。截至收盘,该股报2.61港元,涨幅0.77%。

此前,宜宾银行曾在2023年6月、2024年3月向港交所提交上市申请。2024年11月,宜宾银行第三次向港交所递表,于2024年12月20日通过港交所聆讯。

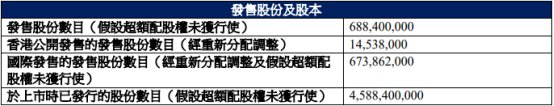

最终发售价及配发结果公告显示,宜宾银行全球发售的发售股份总数为688,400,000股H股(视乎超额配股权行使与否而定),香港发售股份数目为14,538,000股H股(经重新分配后调整),国际发售股份数目为673,862,000股H股(经重新分配后调整及视乎超额配股权行使与否而定)。

宜宾银行的联席保荐人、整体协调人、联席全球协调人及联席账簿管理人为建银国际金融有限公司、工银国际融资有限公司,联席全球协调人及联席账簿管理人为中银国际亚洲有限公司、中信里昂证券有限公司、中泰国际证券有限公司,联席账簿管理人为民银证券有限公司、迈时资本有限公司、申万宏源证券(香港)有限公司。

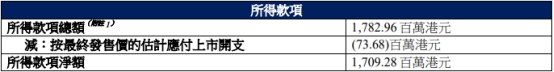

宜宾银行的最终发售价为2.59港元,所得款项总额为1,782.96百万港元,扣除基于最终发售价的估计应付上市开支73.68百万港元,所得款项净额为1,709.28百万港元。

招股书显示,宜宾银行拟将全球发售所得款项净额(经扣除就全球发售应付的包销佣金及估计开支)用于强化资本基础,以支持业务的持续增长。全球发售所得款项净额可补充核心一级资本,从而提升资本充足率指标,包括核心一级资本充足率、一级资本充足率及资本充足率。宜宾银行将审慎规划全球发售所得款项的投资并加强监管,以提高其使用效率。宜宾银行将进一步优化资产组合,并恰当配置于优质流动资产的投资。

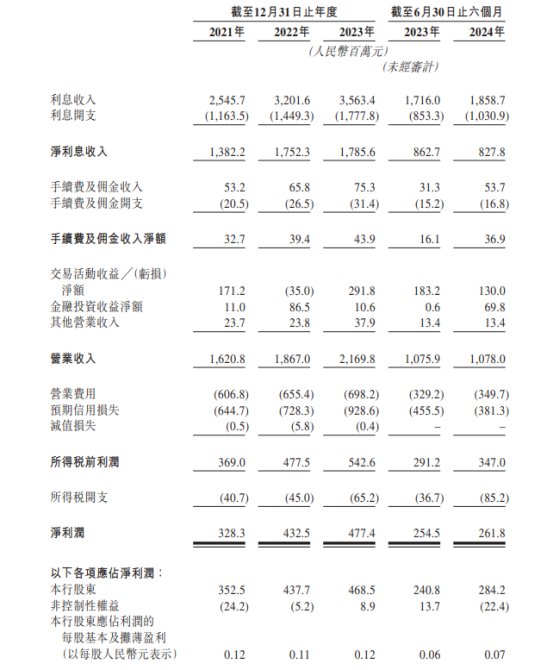

2021年、2022年、2023年、2024年1-6月,宜宾银行的营业收入分别为1,620.8百万元、1,867.0百万元、2,169.8百万元、1,078.0百万元;净利润分别为328.3百万元、432.5百万元、477.4百万元、261.8百万元;该行股东应占净利润分别为352.5百万元、437.7百万元、468.5百万元、284.2百万元。

上述同期,宜宾银行的净利息收入分别为1,382.2百万元、1,752.3百万元、1,785.6百万元、827.8百万元;金融投资收益净额分别为11.0百万元、86.5百万元、10.6百万元、69.8百万元。

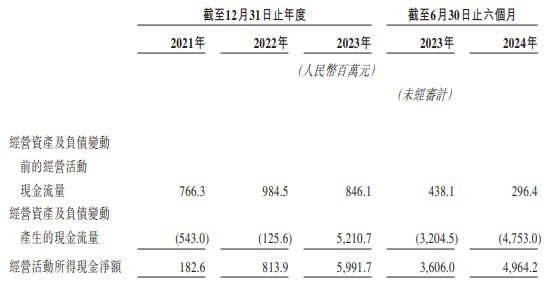

2021年、2022年、2023年、2024年1-6月,宜宾银行的经营活动所得现金净额分别为182.6百万元、813.9百万元、5,991.7百万元、4,964.2百万元。

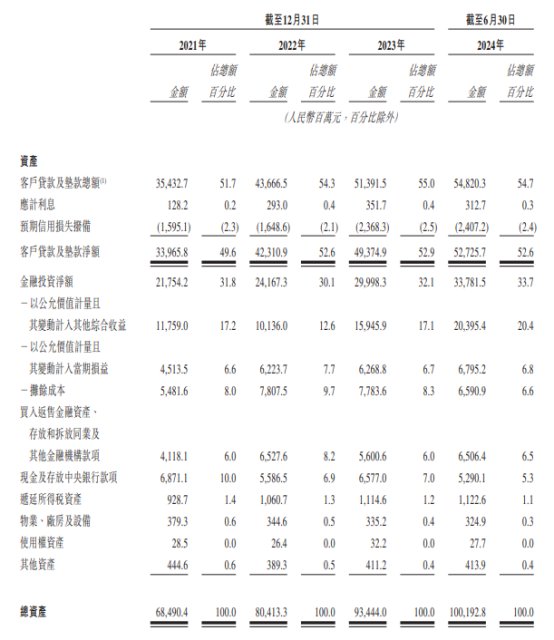

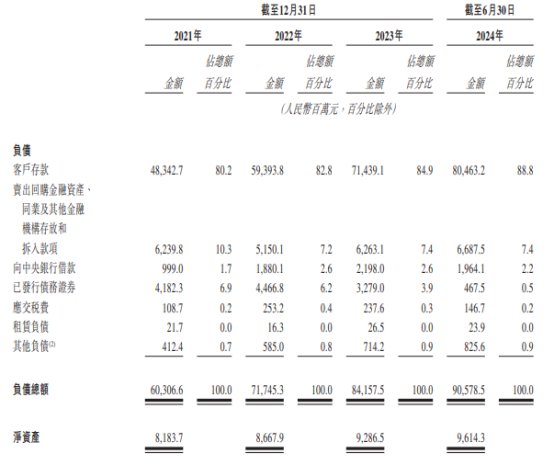

截至2021年、2022年及2023年12月31日、2024年6月30日,宜宾银行的资产总额分别为68,490.4百万元、80,413.3百万元、93,444.0百万元、100,192.8百万元;客户贷款及垫款总额分别为35,432.7百万元、43,666.5百万元、51,391.5百万元、54,820.3百万元;负债总额分别为60,306.6百万元、71,745.3百万元、84,157.5百万元、90,578.5百万元;客户存款分别为48,342.7百万元、59,393.8百万元、71,439.1百万元、80,463.2百万元。

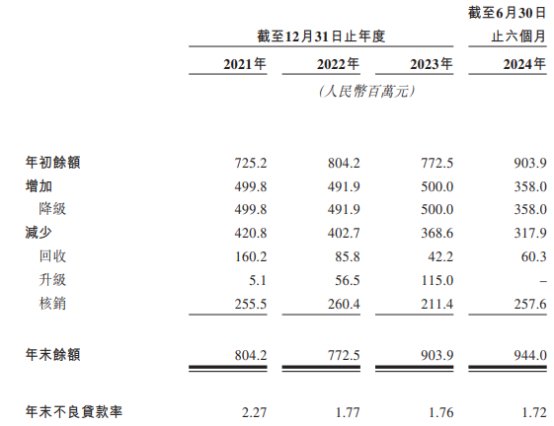

报告期各期末,宜宾银行的不良贷款余额分别为804.2百万元、772.5百万元、903.9百万元、944.0百万元;不良贷款率分别为2.27%、1.77%、1.76%、1.72%。

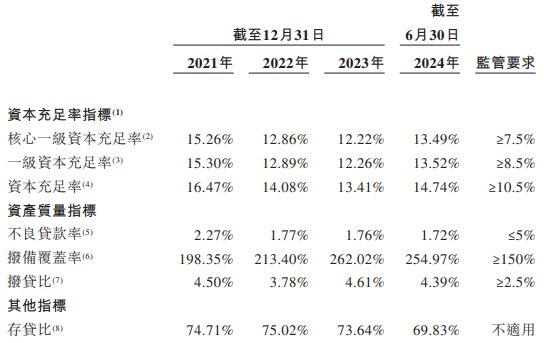

截至2021年、2022年及2023年12月31日,宜宾银行客户贷款及垫款的预期信用损失拨备分别为1,595.1百万元、1,648.6百万元、2,368.3百万元及2,407.2百万元,而截至同日,拨备覆盖率分别为198.35%、213.40%、262.02%及254.97%。截至同日,客户贷款的拨贷比分别为4.50%、3.78%、4.61%及4.39%。

截至2021年、2022年及2023年12月31日、2024年6月30日,宜宾银行的核心一级资本充足率分别为15.26%、12.86%、12.22%、13.49%;一级资本充足率分别为15.30%、12.89%、12.26%、13.52%;资本充足率分别为16.47%、14.08%、13.41%、14.74%。

还没有评论,来说两句吧...