财联社1月23日讯(编辑 潇湘)美国政府已于本周二触及了其法定债务上限,并将开始采取“非常规措施”,以防止债务突破上限并面临潜在的灾难性违约风险。

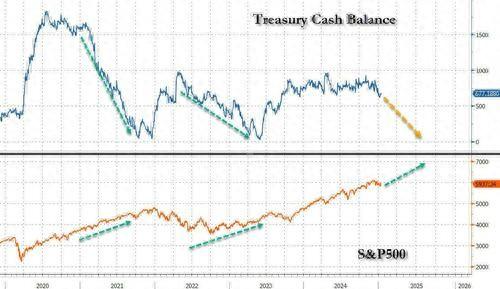

对于刚刚上台的特朗普而言,眼下的“好消息”是前任财政部长耶伦留下的家底还算“丰厚”。在采取“非常规措施”后,美国财政部目前还有约6700亿美元的现金余额,可以等待慢慢耗尽,这能支撑表面上的美国总债务在未来5至6个月内保持不变。

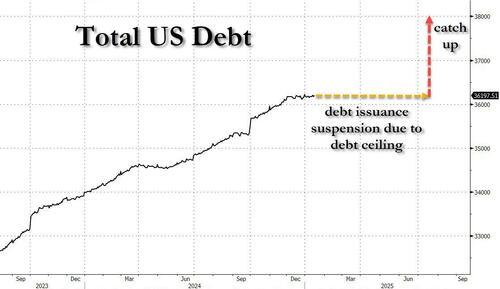

然而,“坏消息”是,这一切终究只是表面现象,因为美国的债务总额将继续以“欠账”的方式积累。直到在差不多七月某个看似惬意的夏日,在耗尽一切后,美国债务上限在驴象两党的反复扯皮下最终被再度上调。而到那时,美国债务规模很可能将一下子激增多达2万亿美元。

更糟糕的是,利息支出——这个迟早会导致美国全面爆发“明斯基时刻”债务危机的不可阻挡的熔炉,还将继续上升。不少人可能会问,会增加多少?

明斯基时刻是指资产价格崩溃的时刻,由美国经济学家海曼·明斯基(Hyman Minsky)提出。明斯基观点主要是经济长时期稳定可能导致债务增加、杠杆比率上升,进而从内部滋生爆发金融危机和陷入漫长去杠杆化周期的风险。

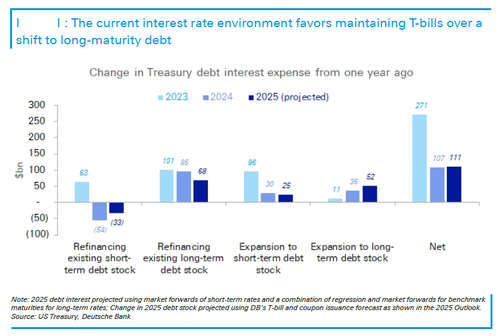

德意志银行利率策略师Steven Zeng本周就此给出了答案。他分析了今年国债发行对2025年债务利息支出的估计影响。可以预见到的是,利息支出将继续随着国债发行的预期增长而大幅攀升。

事实上,可以肯定地说,利息支出的增长将永远不会停止,美国的债务规模也是如此......直到最后有什么东西彻底崩溃了。

正如Zeng在报告中所写到的,与去年的动态类似,短期债务(国库券和浮动利率票据)的再融资成本应该会降低,这反映出这些标的有望从已实现和预期的美联储降息中捕捉到更低的利率路径。Zeng预计,使用市场远期隐含票据利率估算,今年短期债务再融资的利息将“节省”330亿美元的成本(当然,前提是美联储在未来几个月内不会被迫重新加息)。

这确实是好消息。但坏消息是,Zeng同时预计,短期国债供应将增加5000亿美元,这将增加约250亿美元的新利息支出。

更糟的是:到期的长期债务再融资成本预计将比去年高出680亿美元,因为期限溢价的上升和预期中性政策利率的抬升,推高了大多数基准期限的利率。

此外,预计今年中长期美债发行量规模将再增加1.6万亿美元,这将使利息支出进一步增加520亿美元。

总而言之,假设利率轨迹沿预期路径演变,且国债发行量与德银的预测一致,今年的美国国债利息支出预计将进一步增加1110亿美元。

需要提醒的是,上一财年美国国债的总利息已经达到了1.2万亿美元,按照这个数字计算,今年很快就会上升到1.3万亿美元(甚至可能更高)。

Zeng表示,虽然从长期来看美国的债务情况已愈发无解,但从短期来看,美国财政部在新政府领导班子的带领下,可能仍不会对其债务管理措施做出重大改变。虽然即将上任的财政部长贝森特对上任财政部过于依赖短期国库券的做法提出过批评,但他一直更坚持将削减赤字作为首要任务。他在确认听证会上也多次指出,他计划在做出决定之前彻底研究预算影响。

这种做法看似“务实”,但实际上意味着现状将继续维持。事实上,Zeng认为,美国新政府应减轻人们对财政部债务发行策略会有任何急剧变化的担忧。正如上面分析的那样,当前的美国利率环境有利于维持更多短期国库券,而不是转向那些期限更长、价值持续下跌的长期债务。

(财联社 潇湘)

还没有评论,来说两句吧...